18 Oct Valencia se conforma como tercer ecosistema ‘tech’ para el capital riesgo en España

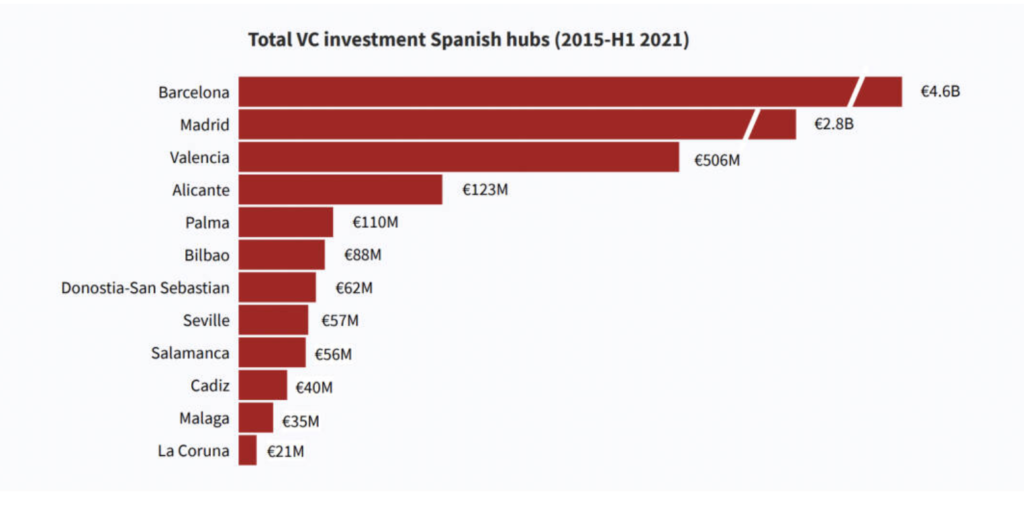

El ecosistema de las startups en Valencia lleva aproximadamente una década en construcción y no es posible que se lleguen a alcanzar las cifras de ciudades como Barcelona y Madrid. No obstante, la capital de la Comunidad Valenciana, se ha consolidado como el tercer hub más atractivo en España, relativizando el capital de riesgo.

Esto, es recogido por Informe Spanish Tech Ecosystem, dirigido por ASCRI, Endeavor, ENISA, Kibo Ventures y el Alto Comisionado para España Nación Emprendedora.

Los últimos años, el sector tech en València han favorecido a un aumento de la calidad y ha desencadenado la cantidad de órbitas de actores que van desde las denominadas como aceleradoras hasta las corporates.

Por otro lado, desde 2015, ha sido el tercer hub en recibir más capital procedente de venture capital desde 2015 y, a mucha distancia de otros enclaves como Alicante o incluso Bilbao, que continuamente se debate el podio con València en dimensión y volumen del ecosistema.

Exactemente, han sido 506 millones de euros invertidos desde hace seis años, aunque muy por debajo de Barcelona y Madrid que alcanzan los 4.600 millones y 2.800 millones, respectivamente.

La empresa Dealroom, empresa europea de análisis de datos sobre startups, el ecosistema de emprendimiento innovador de España se ha multiplicado por cinco desde 2015, tiempo en el que ha alcanzado un valor de 46.000 millones de euros en 2021, frente a los 10.000 millones de 2015.

Según el informe, España posee más de 10.500 startups y más de 300 scaleups.

Los sectores pujantes, destacan las startups de fintech, salud y banca.

De hecho, entre los llamados unicornios -empresas valoradas en más de mil millones de euros- se encuentra Flywire, fundada por el valenciano Iker Marcaide y con sede en Boston y Valencia.

Una compañía valorada en 3,2 billones de euros y que en mayo de 2021 salió al mayor mercado bursátil tecnológico, el Nasdaq. “España ocupa el quinto lugar en Europa por el número de futuros potenciales unicornios”, apunta el informe.

INVERSIÓN

La inversión de capital riesgo está creciendo rápidamente en España. En definitiva, el informe apunta que se ha multiplicado por 3,8 en 2021, alcanzando un máximo histórico de 1.900 millones de euros invertidos en los primeros seis meses del año.

En el primer semestre de 2021 se ha recaudado más inversión que en todo el año 2020.

Comparando con otros países europeos, España ha sido uno de los que más ha crecido en el primer semestre de 2021 al excluir las rondas superiores a 250 millones de euros. Por sectores, el transporte y el software empresarial son las principales categorías en España por inversión en capital riesgo.

En 2020, las empresas y otros agentes del ecosistema más allá del venture capital, representaron más del 30% del capital total invertido en España. Así, el informe señala que el ecosistema de la inversión en España está formado por entidades de venture capital locales e internacionales, pero también por empresas, business angelse iniciativas respaldadas por el Gobierno que apoyan iniciativas emprendedoras.

INFORME Y DATOS

En definitiva, el informe señala entre otras cuestiones que la inversión de las startups españolas está dominada por inversores españoles y europeos: en 2020, solo el 15% del capital provino de fuera de Europa. “Este estudio pretende mostrar la entrada en la madurez del mercado español: buena infraestructura de fondos y business angels, emprendedores de ‘segunda y tercera vuelta’, ambición sana, exits (incluyendo IPOs en Nasdaq) y rondas relevantes para competir a nivel global. Enseñando la realidad y el potencial de nuestro mercado esperamos atraer inversión tanto para los emprendedores españoles como para los fondos españoles de venture capital“; señalaba en un comunicado Aquilino Peña, cofundador de Kibo Ventures y Presidente de ASCRI.

En este sentido, entre los mayores exits que se han dado en los últimos años se encuentra el de Igenomix por 1.250 millones de euros a Vitrolife. Una operación cerrada con la salida de EQT Private Equity de la compañía de diagnóstico genético molecular que se generó como una spin off del IVI y que crece sin frenos.